پیش بینی جهش طلا به سکوی ۲۳۰۰ دلاری

بررسی بازار جهانی طلا در مدت یک سال گذشته (ابتدا و انتهای ۲۰۲۳) نشان میدهد قیمت هر اونس طلا در بازارهای جهانی در این مدت تنها ۱۲.۳۵ درصد رشد کرده و...

بررسی بازار جهانی طلا در مدت یک سال گذشته (ابتدا و انتهای ۲۰۲۳) نشان میدهد قیمت هر اونس طلا در بازارهای جهانی در این مدت تنها ۱۲.۳۵ درصد رشد کرده و به ۲۰۶۴ دلار رسیده است .

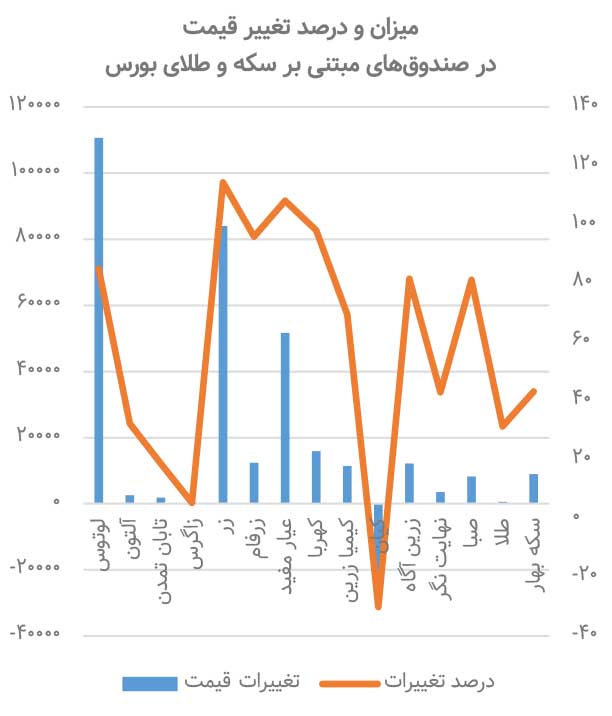

این در حالی است که در بازار داخلی در این مدت قیمت هر گرم طلای ۱۸ عیار با رشد ۳۱ درصد و هر سکه بهار آزادی با افزایش ۴۴ درصدی روبهرو شدهاند که این آمارها از رشد قیمتهای داخلی با سرعت بیشتری نسبت به قیمت جهانی طلا حکایت دارد؛ بخشی از این امر به دلیل رشد ۲۸ درصدی ارزش دلار در این مدت و رسیدن از رقم ۳۹۷۰۰ به ۵۰۵۰۰ تومانی بوده است و بخش دیگری به رشد نقدینگی و تورم و افزایش تقاضا برای داراییهای امن برمیگردد، اما در این مدت یکی از عوامل کاهنده سرعت رشد قیمتها در بازار طلا به صندوقهای سرمایهگذاری مبتنی بر سکه و طلا مرتبط است که بخشی از نقدینگی جامعه را به خود اختصاص دادهاند وگرنه به شهادت کارشناسان، دلایل متعددی وجود دارد که قیمت طلا باید بسیار بیش از ارقام کنونی رشد کند که یکی از آنها رشد ۴۵ درصدی تورم بر مبنای آمارهای رسمی است – آمارهای غیررسمی بالاتر از این ارقام است.

صندوق سرمایهگذاری طلا یکی از صندوقهای کالایی قابل معامله در بورس است. در این صندوق سپرده سرمایهگذاران صرف خرید گواهی سپرده سکه طلا و یا گواهی سپرده شمش طلا و سایر اوراق بهادار مربوطه میشود. در شرایط تورمی طلا همواره یکی از امنترین روشهای حفظ ارزش دارایی است و صندوقهای سرمایهگذاری طلا این امکان را فراهم میکنند تا همه افراد با شرایط خاص خود نسبت به معامله در صندوق طلا اقدام کنند. در سالهای متوالی و به دلیل چالشهای بیشماری که اقتصاد کشور با آنها روبهرو شده و مهمترین آنها افت شدید و سقوط آزاد ارزش پول ملی است، سرمایهگذاری در داراییهای ارزشمند از جمله طلا و سکه به شدت افزایش یافته است.

در چنین شرایطی دولتها با ارائه ابزارهای مختلف از جمله ابزارهای مبتنی بر کالا مانند گواهی سپرده کالایی با ضمانت طلا و سکه و شمش طلا سعی کردند تا فشار ناشی از تقاضای فیزیکی را به سمت تقاضای کاغذی سوق دهند که اقدامی درست و نسبتا اثرگذار است که در کنار حمایت از داراییهای جامعه، مانع از تنش در تقاضای کل میشود و منافع دیگری نیز مانند امنیت و نقدشوندگی و… را دارد که بارها به آنها اشاره شده است و در این مقال نمیگنجد.

طبیعتا عوامل متعددی بازدهی این صندوقها را تحت تاثیر قرار میدهد که در یک سال اخیر موضوعاتی مانند تداوم جنگ روسیه و اوکراین، جنگ غزه، تورم جهانی، سیاستهای اقتصادی دولتهای بزرگ مانند چین و آمریکا و تغییرات شاخص دلار از جمله این عوامل بوده و هنوز نیز به عنوان متغیرهای اصلی در سال ۲۰۲۴ میتوانند این بخش از سرمایهگذاریها را تحتالشعاع قرار دهند اما آن چه مشخص است، همه علایم از یک روند پایدار با میل به افزایش قیمتها و بازدهی بالاتر حکایت دارد.

کیتکونیوز اخیرا پیشبینی کرد، قیمتهای طلا در سال آینده بیسابقه باشد و البته این پیشبینی بدان دلیل است که انتظار میرود عوامل بنیادین از قبیل کاهش نرخهای بهره آمریکا، تداوم خطرات و تنشهای ژئوپلیتیکی و خرید بانک مرکزی از بازار پس از سال ۲۰۲۳، حمایتهایی را از فلز زرد به عمل آورد. اوله هانسن از ساکسو بنک خاطرنشان کرد: بیشک در پی عملکرد شگفتانگیز قوی در سال ۲۰۲۳، شاهد رشد قیمتهای بیشتر در سال ۲۰۲۴ هستیم که سه حرکت پی در پی میتواند آن را رقم بزند؛ آن سه حرکت، صندوقهای تامینی، ادامه خرید طلای فیزیکی توسط بانکهای مرکزی با سرعت ثابت و همچنین افزایش تقاضا از سوی سرمایهگذاران ETF است. جی پی مورگان یک رالی بریکاوتی را تا اواسط سال ۲۰۲۴ برای طلا متصور است و در صورت کاهش نرخ بهره، به اوج ۲۳۰۰ دلاری را خواهد رسید. UBS هم پیشبینی میکند در صورت تحقق کاهشها، رکورد ۲۱۵۰ دلار تا پایان سال ۲۰۲۴ به ثبت برسد.