کف و سقف دما سنج بازار، «اهرم»، کجاست؟!

همانطور که میدانید صندوق های اهرمی در صورت پیش بینی بازدهی مثبت بازار سرمایه گزینه ای مناسب برای افراد ریسک پذیر هستند. به عبارتی صندوق اهرمی نوعی از صندوقهای سرمایه گذاری است که در آن دو نوع واحد سرمایه گذاری وجود دارد و از مکانیزم اهرم برای حداکثر سازی سود استفاده میکند.

در این گزارش با مرور وضعیت فعلی واحدهای سرمایه گذاری صندوق اهرم به معرفی این صندوق و سپس نمایش چیدمان پرتفوی آن پرداختیم و نهایتا پیش بینی سناریوی حرکتی با شمارش امواج صورت گرفته است.

معرفی و اطلاعات تابلوی صندوق اهرم :

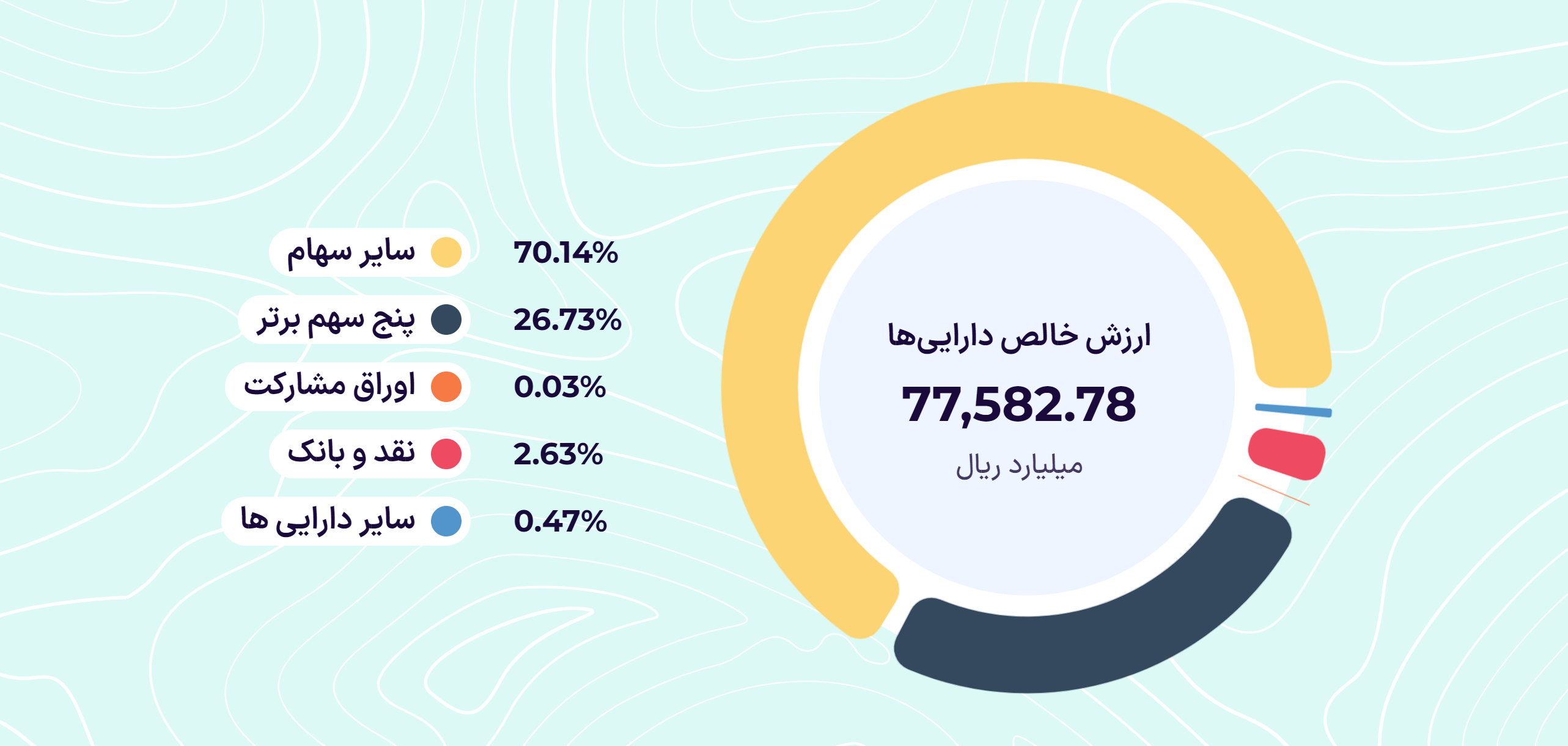

کل ارزش خالص داراییهایی ها را از سایت هر صندوق می توان مشاهده کرد که اهرم در اخرین گزارش که مربوط به روز ۱۷ فروردین است (ارزش روز داراییهای صندوق منهای ارزش روز بدهیهای صندوق رو نشان میدهد) عبارتست از ۷۷,۵۸۲,۷۸۰,۱۳۹,۰۶۵ ریال و تعداد واحدهای سرمایهگذاری شده که تعداد واحدهای صندوق که توسط اشخاص حقیقی یا حقوقی خریداری شده است ۳,۸۲۹,۸۰۰,۰۰۰ می باشد.

قیمت آخرین معامله در روز ۱۹ هم فروردین (-۳.۵۶%)۲۱,۹۷۰ ریال و قیمت پایانی(-۱.۸%) ۲۲,۳۷۰ ریال می باشد. NAV ابطال۱۹,۶۵۱ ریال است.

صندوق اهرمی یک نوع صندوق سرمایهگذاری است که از تکنیک اهرم مالی برای به دست آوردن بازدهی مضاعف از یک سرمایهگذاری استفاده میکند. این صندوق همزمان از دو ساز و کار «صدور و ابطال» و «قابل معامله در بورس (ETF)» برای سرمایهگذاری و انتقال مالکیت واحدها استفاده میکند. سازوکار نوع واحدهای این صندوق با سطح ریسک آنها ارتباط دارد. به این صورت که واحدهای صدور و ابطالی را واحدهای بدون ریسک و واحدهای قابل معامله در بورس را واحدهای پرریسک در نظر میگیرند. پرتفوی این صندوقها را عمدتا سهام و حق تقدم سهام تشکیل میدهد.

واحدهای سرمایهگذاری در صندوقهای سرمایهگذاری اهرمی بهطور کلی به دو دسته بدون ریسک (با تضمین حداقل سود) و پرریسک (با امکان بازدهی مضاعف) تقسیمبندی میشوند. پس از دریافت مجوز اولیه، امکان صدور واحدهای بدون ریسک حداکثر به میزان دو برابر تعداد واحدهای پرریسک فراهم میشود. لازم به ذکر است واحدهای بدون ریسک به صورت “صدور و ابطالی” در دسترس بوده و واحدهای پرریسک در تابلوی فرابورس معامله خواهند شد. سازوکار صندوق های اهرمی

همانطور که اشاره شد، این صندوقها از دو سازوکار صدور و ابطالی (بدون ریسک) و قابل معامله (پرریسک) استفاده میکنند. واحدهای صدور و ابطالی (بدون ریسک) صندوق اهرمی محدوده کف و سقف سود مشخص شده دارند. بهعنوان مثال صندوق اهرمی X را با کف بازدهی ۲۵٪ و سقف بازدهی ۲۸٪ در نظر بگیرید. با وجود این کف و سقف بازدهی، سرمایهگذاری در واحدهای صدور و ابطالی صندوقاهرمی بدون ریسک خواهد بود. به این معنی که اگر حتی بازدهی صندوق منفی باشد، سرمایهگذارانی که واحدهای بدون ریسک را خریداری کردهاند، به اندازه کف بازدهی (۲۵٪) سود کسب میکنند. از سوی دیگر اگر بازدهی صندوق بیش از سقف بازدهی واحدهای بدون ریسک باشد، همان ۲۸٪ سود در نظر گرفته شده به سرمایهگذاران تعلق خواهد گرفت.

در مقابل، عملکرد واحدهای قابل معامله (پرریسک) صندوق اهرمی متفاوت است و نرخ بازدهی مشخص و ثابتی ندارند. به این صورت که واحدهای پرریسک صندوق اهرمی به دلیل وجود اهرم، امکان نوسانات بالایی دارند. به عنوان نمونه اگر بازدهی واحدهای بدون ریسک صندوق اهرمی کمتر از کف بازدهی باشد، کمبود بازدهی از محل واحدهای پرریسک جبران میشود. میتوان اینگونه گفت که در زمانهایی که بازار منفی است و سیر نزولی را در پیش دارد، واحدهای پرریسک پشتیبان واحدهای بدون ریسک هستند و سوددهی آنها را تضمین میکنند. از سوی دیگر در صورتیکه بازدهی واحدهای بدون ریسک بیشتر از سقف بازدهی آن باشد، مازاد بازدهی به سرمایهگذاران واحدهای پرریسک تعلق میگیرد.

ترکیب دارایی های صندوق اهرم:

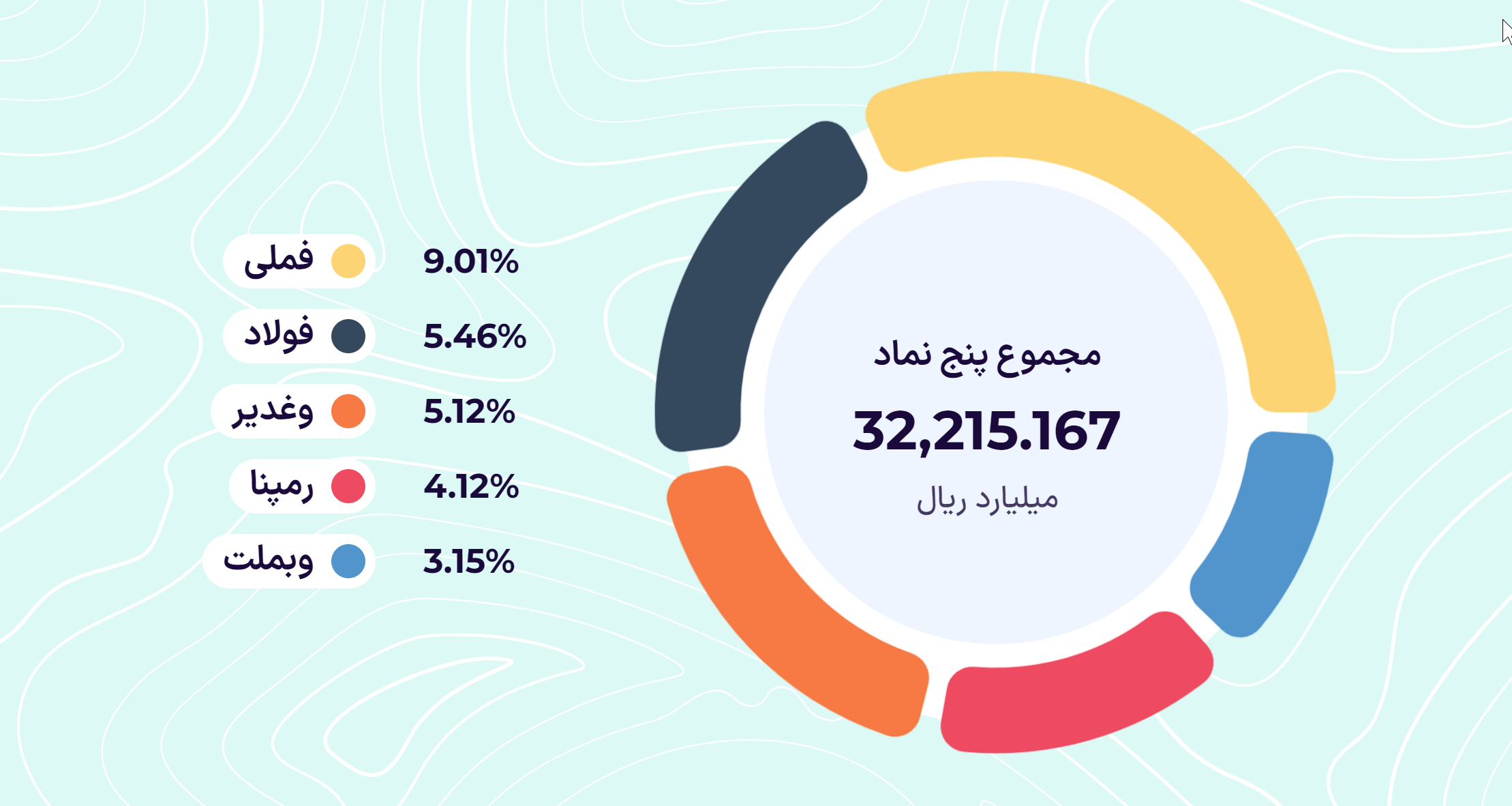

۵ نماد با بیشترین سهم در صندوق اهرم:

هزینه خرید صندوق سرمایهگذاری اهرمی کاریزما (نوع ممتاز) :

هزینه مدیریتی سالانه صندوق ۱.۵ درصد است که از ارزش روز سرمایه گذاری کسر میشود. کارمزد خرید نیز ۰.۱۲ درصد ارزش سرمایه گذاری است.

وضعیت نموداری اهرم به همراه پیش بینی روند حرکت:

با توجه به شاخص ساز بودن سهم های پرتفوی اهرم رفتاری مشابه با شاخص را معمولا از خود نشان میدهد . در چارت سهم مشاهده میشود که اهرم در سناریوهای تحلیلی مختلف یک سمیتریک یا ترکیبی دوگانه دیامتریک + ایکس + مثلث را تمام کرده و سپس وارد الگوی صعودی شده است. A تا محدوده ۲۲۲۰۰ رشد داشته و سپس B زمانبر دیامتریک سپری شده و حال در C هستیم.

حمایت معتبری در محدوده ۲۰۴۰۰-۲۱۴۰۰ داریم و سپس انتظار برگشت روند می رود.

هدف های مقاومتی مسیر : ۲۲۸۰۰ و سپس ۲۴۶۰۰-۲۵۰۰۰ می باشد. ار اس ای نیز با صرف کمی زمان به محدوده حمایتی میرسد که باید دید واکنش بازار به چه صورت است.