چرا هیچکس “بانک آینده” را گردن نمی گیرد

شاید اگر تا چند سال پیش، در خصوص شرایط نامطلوب و چالشهای مالی برخی از بانکهای خصوصی و یا دولتی، مقاله و یا متنی در رسانهای منتشر میشد، آن رسانه به انواع و اقسام اتهامات از قبیل اقدام به بزرگنمایی مشکلات کشور، اقدام علیه نظام بانکداری و فعالیت در جهت زیر سوال بردن سلامت مالی کشور و ... متهم میشد. خوشبختانه و یا شوربختانه، رخدادها و ماجراهای دردناک و خیره کننده موسسات مالی و اعتباری ثامن، میزان، کاسپین و ...، تا آنجا پیش رفت که امروز حتی مرکز پژوهشهای مجلس نیز جرات به انتشار گزارشی با مضمون تخلفات بیشمار بانک آینده میکند.

دیگر آنقدر آش پخته شده توسط روسا و بدنه نظارتی ضعیف بانک مرکزی، دولتمردان دخیل در معرفی افراد و نهادهای حامی موسسات مالی و اعتباری شور شده که حتی اخبار شبکههای مختلف صدا و سیما، مدیران بانک مرکزی، نمایندگان مجلس و …، به راحتی و بدون واهمه از تاثیر اظهارنظرهایشان بر روند خروج سرمایه و احتمال بالای نکول بانک آینده، هر روز سخن از ناترازی این بانک میگویند.

شاید مهمترین نکته این میزان انباشت زیان، داراییهای فریز شده مردم در پروژههای شکست خورده، نسبتهای مالی بسیار نگران کننده و …، عملکرد ضعیف دولتها و روسای بانک مرکزی مطبوع آنها در مواجهه و پیشگیری از بحران به وجود آمده میباشد.

حال کار به جایی رسیده که بحران بانک آینده به واسطه تبعات ویرانگر احتمالی اش، به مثابه دینامیتی روشن شده از دولتی به دولت دیگر منتقل میشود، غافل از اینکه ریسمان روشن شده این دینامیت چه زمانی و در دست چه دولتی به چاشنی انفجار خواهد رسید.

به عبارتی، داستان بانک آینده و بانکهای مشابه اش، به بازی “اتل متل توتوله” دولتها تبدیل شده است و همه دولتها با استرس زیاد تنها نظاره گر انتهای شعر و برچیده شدن یک و یا دوپای دولتشان میباشند، بدون آنکه تصمیم بگیرند و یا مداخلهای جدی داشته باشند.

ما نیز از فضای باز ایجاد شده نهایت استفاده را میکنیم و تا دیر نشده به خودمان جرات میدهیم تا گزارش چهارشنبههای داغ این هفته را به بانک آینده اختصاص دهیم.

موش و گربه بازی سازمان بورس و بانک مرکزی با بانک آینده تمامی ندارد

بی شک داستان این روزهای رفتار بانک مرکزی و سازمان بورس با مدیران و سهامداران بانک آینده، مبدل به یکی از مهیجترین و مضحکترین بازیهای فضای مالی و اقتصادی کشور گردیده است.

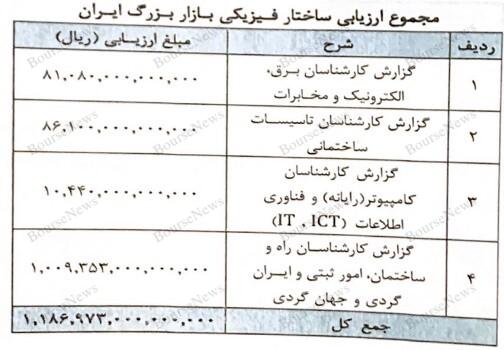

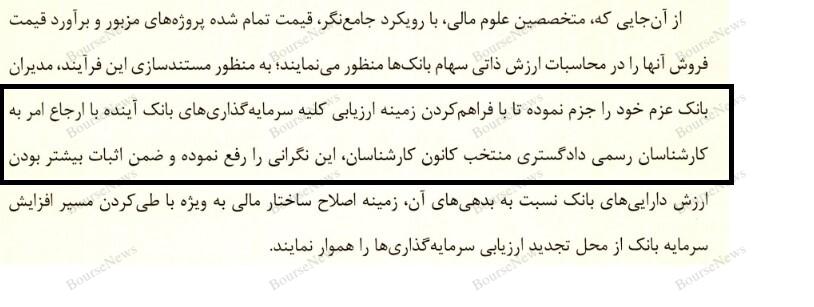

درست در نقطهای که سازمان بورس و بانک مرکزی فکر میکنند به واسطه افزایش چشمگیر زیان انباشته، ورشکستگی و یا نسبتهای مالی اسفناک بانک آینده، مدیران و سهامداران این بانک را به گوشه رینگ کشانده اند و میتوانند ادای مسئولین و ناظران قاطع و پیگیر را در بیاورند، سر و کله گزارشهای جدید ارزشگذاری ایران مال توسط کارشناسان رسمی دادگستری همیشه در صحنه، پیدا میشود.

این حرکت از مدیران و سهامداران این بانک را چه مرتبط با زرنگی آنها، چه مرتبط با ضریب هوشی پایین علمای بانک مرکزی (در همه ادوار) و چه مرتبط با عدم شجاعت و تصمیم گیری ناظران، بدانیم، در هر صورت آنچه کاملا مشهود است ادامه بازی موش و گربه و بزرگتر شدن تبعات آن میباشد.

قدر مسلم چرخه شناسایی و افزایش سالانه زیانهای بانک آینده و افزایش چشمگیر سالانه ارزش بازار ایران مال، چرخه ایست که تا سالیان سال و رسیدن زیانهای انباشته این بانک به بیش از ۵۰۰ تا ۶۰۰ هزار میلیارد تومان هم میتواند ادامه داشته باشد. ( که امیدواریم اینطور نشود)

به گوشهای از این چرخه عجیب، مضحک و تاثر برانگیز نگاه کنید:

زیان انباشته تلفیقی سال مالی ۱۳۹۹: ۷۲.۰۰۰ میلیارد تومان

ارزش گذاری مجدد ایران مال: ۱۱۹.۰۰۰ میلیارد تومان

تاریخ ارزش گذاری ایران مال: شهریور سال ۱۳۹۹

زیان انباشته تلفیقی سال مالی ۱۴۰۰: ۹۶.۵۰۰ میلیارد تومان

ارزش گذاری مجدد ایران مال: ۱۹۳.۰۰۰ میلیارد تومان

تاریخ ارزش گذاری ایران مال: خرداد ماه سال ۱۴۰۱

زیان انباشته تلفیقی سال مالی ۱۴۰۱: ۱۳۹.۰۰۰ میلیارد تومان

ارزش گذاری مجدد ایران مال: ۲۵۳.۰۰۰ میلیارد تومان

تاریخ ارزش گذاری ایران مال: دی ماه سال ۱۴۰۱

نکاتی آموزنده از جداول بالا:

۱- هر چه زیان بسازم، دو برابرش ارزش ایران مال را بالا میبرم

بنابراین دست از سرم بردارید که خودتان خسته میشوید!

۲- کارشناسان رسمی دادگستری همیشه در صحنه توانایی آن را دارند تا ارزش کل داراییهای ایران مال را در تنها ۸ ماه (خرداد ماه تا دی ماه سال ۱۴۰۱)، ۲۸ درصد بیشتر ارزش گذاری کنند.

۳- اگر شرایط وخیم بانک آینده برای ۸۵ میلیون نفر، هزینههای جبران ناپذیری داشته باشد و برای بسیار از سپرده گذاران و یا سهامدارانش اشتباهی تاریخی باشد، در عوض برای کارشناسان رسمی دادگستری بسیار شیرین و دلچسب است.

سالی ۲ بار ارزش گذاری داراییهای یک بازار، آنهم با دستمزدهای چند میلیارد تومانی، مگر بهتر از این هم میشود؟ تازه در جدیدترین شفاف سازی منتشر شده در سامانه کدال مدیر عامل این بانک خبر از ارزش گذاری مجدد این داراییها نیز داده است.

باور کنید مرغ پخته هم از این روند خنده اش میگیرد. خواهشا اینبار به خاطر صرفه جویی در هزینه کارشناسی هم که شده، ارزش ایران مال رو ۱ میلیون میلیارد تومان برآورد کنید که تا چند سال نیاز به ارزش گذاری نداشته باشید.

لازم به ذکر است دیدن امضای افراد صاحب نامی زیر تمام گزارشهای ارزشگذاری ایران مال نظر من را جلب نمود، شما چطور؟ ای کاش ما هم پس از عملکردهای زیر سوالمان در مناصب شغلی، باز هم درآمد خوبی داشته باشیم.

خلاصهای از مهمترین افتخارات بانک آینده:

بیش از ۱۷۰.۰۰۰ میلیارد تومان زیان انباشته تلفیقی و ۱۴۱.۰۰۰ میلیارد تومان زیان انباشته شرکت اصلی:

شاید نیازی به شرح بیشتر برای فاجعهای که در تیتر میبینید نباشد، با این وجود لازم به ذکر است که با توجه به تحقق زیان ۲۶.۳۰۰ میلیارد تومانی این بانک در ۶ ماهه نخست سال مالی ۱۴۰۲ و البته احتمال بالای تعدیل و افزایش زیانهای محقق شده توسط بانک مرکزی در صورتهای مالی سال ۱۴۰۱، انتظار افزایش زیان انباشته تلفیقی این بانک به بیش از ۲۰۰ هزار میلیارد تومان، انتظار بیهودهای نخواهد بود.

بیایید زیان انباشته انتهای سال این بانک را با چند سرفصل هزینهای در بودجه سال ۱۴۰۲ کشور مقایسه کنیم تا شاید بهتر شاهکار رقم خورده توسط مدیران این بانک را درک کنید:

البته این اطلاعات در بودجه ۱۴۰۲ نوشته شده و اینکه چقدر از این اعداد را دولت به این سازمانها تخصیص دهد معلوم نیست.

با این وجود اینکه دوستان و نوابغ در بانک مرکزی و دولتمردان متعهد چگونه اجازه دادن که زیان یک بانک ۱۰ برابر کل هزینههای یک سال وزارت کشاورزی با وظیفه رسیدگی و تامین نیاز اصلیترین مواد غذایی ۸۵ میلیون نفر جمعیت کشور گردد، سوالیست که احتمالا هیچ کس حاضر به پاسخگویی به آن نیست.

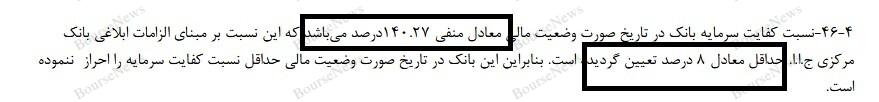

حتی به شوخی هم نمیتوان گفت: نسبت کفایت سرمایه ۱۴۰ – درصد

شاید باورش برای هر شخصی که کوچکترین اطلاعاتی از نسبتهای مجاز بانکی داشته باشد هم دشوار است، ولی باور کنید یا نکنید، نسبت کفایت سرمایه بانک آینده منفی ۱۴۰ درصد میباشد.

به عبارتی یکی از مهمترین نسبتهای فعالیتی در هر بانکی که میتواند مبنای اصلی میزان سنجش عملکرد و ثبات مالی موسسات مالی و بانکها میباشد. در حقیقت بانکها میبایست سرمایه کافی برای پوشش ریسکهای ناشی از فعالیتهای خود را داشته باشند تا ریسک را به سپرده گذاران منتقل نکنند.

بانک آینده به بانک مرکزی هم رحم نکرده:

” ۸۰ هزار میلیارد تومان اضافه برداشت بانک آینده از بانک مرکزی تا پایان خرداد ۱۴۰۲ “

به نظر شما از بانک مرکزی که خودش در بحرانیتر شدن اوضاع این بانک، نقشی با اهمیت داشته میتوان انتظار داشت تا از حقوق جمعیت ۸۵ میلیون نفری مردم در مقابل تبعات ناترازی این بانک دفاع کند؟

جالب آنکه بسیاری همواره سوال میپرسند که چگونه مردم سرمایههای خودشان را برای ۲ تا ۳ درصد سود سالیانه بیشتر در این بانک سپرده میکنند غافل از اینکه اتفاقا بزرگترین طلبکار این بانک، بانک مرکزی با بهره مندی از تعداد کثیری نخبه علمی (!) میباشد.

سپردههای مردم که تقدیم شرکتهای خودی شده است:

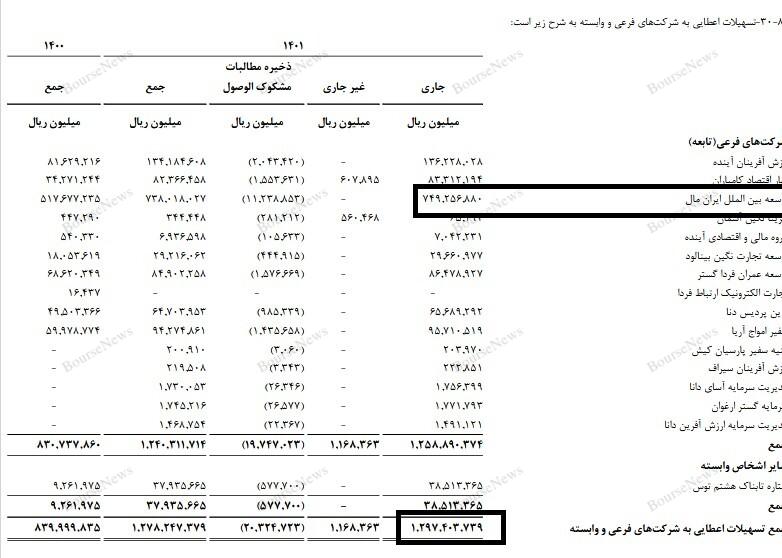

از میزان سپردههای دریافت شده و مجموع کل داراییهای بانک سهم بالایی نصیب شرکتهای زیر مجموعه و تکمیل پروژههای شکست خورده گردیده است، که احتمالا در نوع خودش حتی در جهان نیز منحصر به فرد میباشد. بر اساس صورتهای مالی منتشر شده این بانک بیش از ۵۵ درصد از مجموع کل داراییهای این بانک مربوط به تسهیلات غیر دولتی میباشد که بخش عمده آن (در حدود ۱۳۰.۰۰۰ میلیارد تومان) به شرکتهای وابسته داده شده است.

همانگونه که مشاهده میگردد بیش از ۵۵ درصد از این تسهیلات به پروژه ایران مال اختصاص یافته است.

مقصران اصلی بحران بانک آینده چه کسانی هستند؟

متهم ردیف اول: مدیران ناکارآمد بانک مرکزی

علی رغم آنکه مدام شاهد گمانه زنیها در خصوص حمایت افراد مختلف از موسسان این بانک و منتسب نمودن این بانک به اشخاص دارای قدرت کشور میباشیم با این وجود متهم ردیف اول بحران بانک آینده، بدون ذرهای تردید، بانک مرکزی و مدیران ناکارآمد آن در دورههای مختلف میباشد.

ضعف علمی، عدم استقلال بانک مرکزی، توصیه پذیری و سکوت در مقابل عدم اجرای ضوابط بانکداری توسط نخبگان بانک مرکزی، عمر کوتاه و پاسخگو نبودن مدیران بانک مرکزی بابت تصمیمات دوران مدیریت، اعطای مجوزهای بانکداری به اشخاصی بدون سابقه مرتبط و …، تنها بخشی از دلایل اصلی بروز چنین بحرانی میباشد.

چه کسی به کشاورزی نمونه و دامداری دیپلمه مجوز تاسیس موسسه مالی و اعتباری داده بود؟ چه کسی به فعالین ساخت و ساز مجوز تاسیس بانک برای جذب سپردههای مردم و مصرف در پروژههای بلند پروازانه میدهد؟

متهم ردیف دوم: دولتمردان ناکارآمد

بارها در این رسانه و تریبونهای اقتصادی در خصوص نحوه و چگونگی انتخاب روسای بانک مرکزی صحبت شده است. حاصل انتخاب افرادی ناکارآمد و توصیه پذیر در پستهای بااهمیت اقتصادی نظیر بانک مرکزی، اگر چنین بانکها با چنین شرایطی نباشند، میبایست به کل علوم مالی شک کرد.

انتخاب روسای بانک مرکزی از فارغ التحصیلان مهندسی عمران (طهماسب مظاهری)، حسابداری (سیف)، علوم معارف اسلامی و مدیریت مالی (صالح آبادی) و …، اگر به چنین بحرانهایی ختم نشود پس به چه ختم شود؟

جناب همتی که بابت هر گزارش منتشر شده از سوی بانک مرکزی، در کسری از ثانیه توئیتهایی تاثیر گذار را منتشر مینماید تاکنون در خصوص نحوه برخوردشان با مدیران بانک آینده در زمان مدیریتش در بانک مرکزی صحبتی کرده اند؟ به نظر شما حاصل ضعف دولت ها، عدم تخصص گرایی و دخالتهای مداوم در وظایف بانک مرکزی چیزی جز بحران بانک آینده میشود؟

نهادهای نظارتی: قوه قضاییه

شاید آخرین و اصلیترین نهادی که میبایست دارای بازوهای نظارتی اقتصادی قدرتمندی باشد، قوه قضائیه و نهادهای نظارتی میباشند. حتی اگر بانک مرکزی و دولتها هم بتوانند از قدرت خود برای اعطای امتیازاتی خاص و تاسیس نهادی خانمانسوز استفاده کنند باز هم انتظارات از نهادهای نظارتی بیش از سکوت و تایید عملکرد دولتها ها میباشد.

سرانجام بانک آینده چه میشود؟

علی رغم آنکه مسئولین کشور ما، بارها نشان داده اند که شجاعت قابل تقدیری در مجادلات سیاسی و بین المللی علیه کشورهای غربی دارند، اما فقدان شجاعت در تصمیم گیران اقتصادی ما کاملا احساس میشود.

اینکه چرا در سالهای گذشته کسی نتوانسته تصمیمی علمی و کاربردی را برای حل مشکلات این بانک بگیرد تا اکنون به شرکتی با ۱۶۰.۰۰۰ میلیارد تومان زیان انباشته تبدیل گردد، سوالیست که پاسخش مرتبط به مصلحت اندیشی، بده بستانهای جناحی، بی سوادی تصمیم گیران و …، میباشد.

با شرایط به وجود آمده برای بانک سپه و تجمیع بانکهای زیانده در این بانک، به نظر نمیرسد هیچ یک از بانکهای دولتی نه پتانسیل جذب چنین غده سرطانی را داشته باشند و تمایلی برای اصلاح آن داشته باشند.

بانک مرکزی هم که خودش به نوعی مارگزیده محسوب میشود و فعلا سعی میکند با کارهای بسیار ابتدایی و غیر تاثیر گذار نظیر تغییر مدیران و …، فشارها را از روی خود بر دارد.

دولت و مجلس نیز سعی میکنند این اتفاقات را به دوران ماقبل خود نسبت دهند و ضمنا شجاعت پذیرش تبعات تصمیمهای دشوار را برای حل این بحران ندارند.

به نظر میرسد بعضی از سهامداران اصلی بانک هم تاکنون و به اندازه کافی از این حجم از ولنگاری مالی منتفع شده باشند و اتفاقات بعدی خیلی برایشان مهم نباشد؛ بنابراین ادامه احتمالی این روند و عدم گردن گرفتن این بانک توسط هر یک از نهادهای تصمیم گیرنده در انتها منتهی به اعلام ورشکستگی و سوخت شدن بخش بزرگی از سپردههای مردم خواهد شد. اگر چنین اتفاق تلخی بیافتد چنان ضربهای به نظام بانکداری کشور وارد خواهد شد که تا چند دهه پس از آن هم در کتابهای اقتصادی از آن خواهیم خواند.

بهتر است تا دیر نشده حداقل بر این یک مورد و برای این یک بانک، شاهد اتخاذ تصمیمی جدی از سوی نهادهای اقتصادی کشور باشیم.

سخن آخر:

تا کی میخواهید اشتباهات را تکرار کنید؟

جدیدترین اخبار منتشر شده از سوی این بانک خبر از طرح افزایش سرمایه ۱۴.۳۰۰ درصدی از محل تجدید ارزیابی داراییها میباشد که اتفاقا موجبات حضور همیشه در صحنه بسیاری از سرمایه گذاران آماتور و خوش باور را هم در صف خرید سهام این بانک فراهم کرده است.

طرح افزایش سرمایهای عجیب و دارای تعداد بالایی از فالشهای علمی که احتمالا به لطف بانک مرکزی و دوستان در فرابورس و سازمان بورس مورد تایید قرار خواهد گرفت.

ظاهرا قرار است به جای جلوگیری از جذب سپردههای جدید و کاهش سطح فعالیتهای این بانک، این افزایش سرمایه بی کیفیت، باعث بهبود نسبتهای مالی و تلاش بیشتر این بانک در جهت از بین بردن سپردههایی بیشتر از مردم گردد.

اصولا اگر این افزایش سرمایه بی کیفیت نمیتواند هیچ یک از نسبتهای مالی بانک را بهبود دهد، چرا میبایست با آن موافقت شود؟ (شاید هم بانک مرکزی و سازمان بورس تنها بخشی از مبلغ افزایش سرمایه این بانک را بپذیرد)

به برخی آیتمهای طرح توجیهی افزایش سرمایه از سوی نخبگان مدیریتی بانک آینده نگاه کنید:

لازم به ذکر است طرح افزایش سرمایه این شرکت عمدتا با اطالاعات مالی انتهای سال ۱۴۰۱ تهیه گردیده و اگر زیانهای مفتخرانه شش ماهه نخست را به آنها اضافه کنیم اوضاع عجیبتر هم میشود.

نسبت کفایت سرمایه:

نسبت کفایت سرمایه تا قبل از افزایش سرمایه: منفی ۱۴۱ درصد

نسبت کفایت سرمایه بعد از افزایش سرمایه: منفی ۱۱۳ درصد

عدم خروج از ورشکستگی:

علی رغم صفحه ها، قلم فرسایی تهیه کنندگان این گزارش مبنی بر خروج از ورشکستگی به واسطه افزایش سرمایه ۱۴.۳۰۰ درصدی، لازم به توضیح است بر اساس صورتهای مالی شش ماهه حسابرسی نشده و احتمال بالای افزایش زیان سال مالی ۱۴۰۱ در گزارش بانک مرکزی، با احتمال زیاد، زیان انباشته بانک آینده در انتهای سال به بیش از ۱۷۰ تا ۱۸۰ هزار میلیارد تومان خواهد رسید.

به عبارتی این بانک برای خروج از شمول ماده ۱۴۱ قانون تجارت نیاز به سرمایهای ۳۵۰ تا ۳۶۰ هزار میلیارد تومانی خواهد داشت. در حالی که سرمایه بانک حتی با فرض موافقت بانک مرکزی و سازمان بورس به بیش از ۲۳۱ هزار میلیارد تومان نخواهد رسید.

بنابراین به نظر میرسد، این افزایش سرمایه، نه شرایط این بانک را بهبود میدهد و نه تفاوتی جدی در نسبتهای مالی این بانک ایجاد مینماید. با این تفاسیر از سرمایه گذاران این روزهای این بانک در بازار سرمایه خواهشمندیم پیش از تصمیم گیری در خصوص معاملاتتان، کمی بیاندیشید. در صورت بروز هر اتفاق ناگواری تنها و تنها خودتان مقصر هستید و نه سازمان بورس و .. .

بورس نیوز