فرار سهامداران/ امیدی به نجات بورس وجود دارد؟

ارزش معاملات خرد از جمله شاخصهایی است که در کنار تحلیل تکنیکال و تحلیل بنیادی به تحلیلگران کمک میکند تا تصمیم درستتری در معاملات بگیرند. ارزش معاملات خرد برای فعالان بازار سرمایه و تحلیلگران بسیار مهم تلقی میشود و سینگال ورود یا خروج نقدینگی را میدهد.

هنگامی که ارزش معاملات خرد بازار افزایش چشمگیری کند، این سیگنال را به شما میدهد که بازار خریداران قوی و خوبی دارد. این اتفاق اگر در فاز اصلاحی بازار رخ دهد، میتوان اینگونه برداشت کرد که بازار در انتهای فاز اصلاحی خود است و به زودی روند تغییر خواهد کرد. افزایش ارزش معاملات خرد در بازار صعودی هم نشان از ادامهدار بودن روند صعودی بازار دارد. یک سرمایهگذار حرفهای برای خرید یک سهم و انجام معاملات در بازار سهام، باید به ارزش معاملات خرد انجام شده و حجم نقدینگی وارد شده به بازار توجه کند.

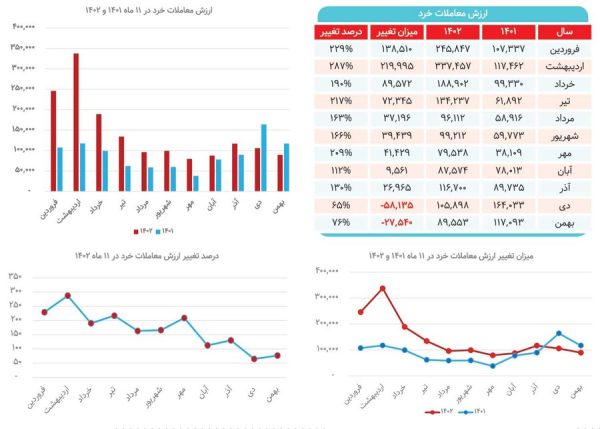

این روزها بازار شرایط خوبی را سپری نمیکند و سهامداران بیش از پیش از بورس ناامید شدهاند و از هر فرصتی برای فرار از این بازار استفاده میکنند. از دی ماه سال جاری تا پایان بهمن ماه بیش از ۸۵ میلیارد تومان در همین دو ماه از بازار سرمایه خارج شده است.

در دی ماه سال جاری نسبت به مدت مشابه سال قبل مبلغی بالغ بر ۵۸ میلیارد تومان و بهمن ماه نیز در مقایسه با بهمن سال گذشته بیش از ۲۷ میلیارد تومان از ارزش معاملات خرد بازار کاسته شده است که نتیجه ای جز بی اعتمادی سهامداران حقیقی نسبت به بازار ندارد. طبق بررسیها و آمار موجود در دو سال گذشته اردیبهشت ماه بیشترین میزان ورود پول به بازار را توسط سهامداران خرد داشتهایم.

هر روز بدتر از دیروز

اگر بخواهیم به چرایی شکلگیری حال و روز ناخوشایند این روزهای بازار سرمایه و عدم استقبال از این بازار پی ببریم باید به سلسله رخدادهایی اشاره کنیم که نتیجه نهایی آنها در وضعیت فعلی بازار سرمایه نمایان شده است.

بازار سرمایه در سال ۱۴۰۲ شروع بسیار پویا و امیدوار کنندهای داشت و توانست در ادامه روند صعودی فصل چهارم سال ١۴٠١ که با حذف نرخ دلار ٢٨۵٠٠ برای تسعیر ارز شرکتهای صادراتی محور شکل گرفته بود به سقف جدیدی برای شاخص کل دست پیدا کند و بسیاری را به آینده این بازار امیدوار کند؛ اما در ادامه سلسلهای از تصمیمات آنی و غیرقابل پیشبینی که با افزایش هزینه صنایع از بخش انرژی شروع شد تا افزایش عوارض صادراتی و تغییر فرمول نرخ بنزین که به ضرر شرکتهای پالایشی بود ادامه پیدا کرد. به تمامی موارد مذکور باید تشدید کنترل نرخ نیمایی و ناهمخوانی تغییرات این نرخ با تورم عمومی موجود در اقتصاد را نیز اضافه کرد که سبب کاهش حاشیه سود صنایع در فصول متوالی سال ۱۴۰۲ شده است.

در ادامه بانک مرکزی با تشدید سیاستهای انقباضی انتشار گواهی سپرده خاص با نرخ سود ۳۰درصدی و ارسال سیگنال «احتمالا ادامهدار بودن این سیاست»، به نوعی ضربه نهایی را بر پیکره نیمه جان بازار سرمایه وارد کرد. از طرف دیگر انتظارات تورمی و شروع روند صعودی نرخ دلار بازار آزاد سبب شکلگیری تحرکاتی در بازارهای موازی و حرکت نقدینگی به سمت این بازارها شد؛ بازارهایی که ریسکهای موجود در بازار سرمایه آنها را تهدید نمیکند و از نگاه سرمایهگذاران محل امنتری برای فرار از تورم است.

با بررسی دقیقتر میتوان گفت منشاء اغلب ناملایمتیها در باب بازار سرمایه ریشه در کسری بودجه جاری کشور دارد که شرکتها و انتشار اوراق محل کم هزینهتری برای جبران این کسری تلقی میشود و با توجه به اینکه برای سال ۱۴۰۳ نیز کسری بودجه قابل ملاحظهای پیشبینی میشود، به نوعی ادامه سیاستهای انقباضی بانک مرکزی و اتخاذ تصمیمات غیرمنتظره اقتصادی از نگاه سرمایهگذاران دور از ذهن به نظر نمیرسد که آن هم سبب محتاط شدن نقدینگی برای ورود به بازار سرمایه میشود.

بنابراین میتوان نتیجه گرفت عامل بیاطمینانی و سیاستهای کلان اقتصادی کشور نقش موثری در شکلگیری روند نزولی و استقبال سرد فعالان و کاهش ارزش معاملات بازار سرمایه در روزها و هفتههای اخیر بازار سرمایه بازی کرده است. در واقع غیرقابل پیشبینی بودن این تصمیمات در کنار تاثیر منفی که بر عملکرد بنیادی صنایع گذاشته، آینده بازار سرمایه را نیز برای سرمایهگذاران مبهم ساخته است.

چهار عامل کاهش جذابیت بازار سرمایه برای سهامداران

بازار سرمایه به عنوان دماسنج وضعیت اقتصاد شناخته میشود. دلیل این امر نیز سرعت نشانهها و نتایج تصمیمگیریهای حاکمیت و عوامل اثرگذار بر اقتصاد روی شرکتها و تحلیل اقتصاددانان و تحلیلگران بر نتایج و عواقب تصمیمات است. بنابراین در زمانی که بازار سرمایه وضعیت نامناسبی داشته باشد باید این موضوع را از دیدگاه کارشناسان و تحلیلگران مورد بررسی قرار داد تا به دلایل و ریشههای آن پی برد. بازار سرمایه در سه سال اخیر و دو سال عمر دولت فعلی وضعیت بسیار نامناسبی داشته است بطوری که برآیند این مدت، خروج سرمایه و پول افراد حقیقی از این بازار به سمت بازارهای موازی از جمله ارز، طلا، مسکن و … بوده است. این وضعیت را میتوان نشأت گرفته از مواردی دانست که به آنها اشاره میکنیم.

اولین دلیل بیثباتی قوانین، مقررات، بخشنامهها و دستورالعملهاست؛ به ویژه که با توجه به کسری بودجه در سالهای اخیر و نبود امکان تامین مالی غیرتورمی از سایر بخشها، تلاش شده با تغییر قوانین و مقررات سود را از شرکتهای بازار سرمایه به سمت دولت سوق دهند تا بتوانند بخشی از این کسری بودجه را تامین کنند. در نهایت باعث کاهش حاشیه سود شرکتها شد و این موضوع باعث ناامیدی و نارضایتی سهامداران شده است. این موضوع بر خلاف وعدههای انتخاباتی دولت بوده و متاسفانه پاسخگویی نیز در این زمینه وجود ندارد.

دلیل بعدی افزایش ریسک سیاسی است که با بیشتر شدن ریسک سیاسی به خصوص در ماههای اخیر، سرمایه و پول به سمت داراییهای امن مانند ارز و طلا حرکت کرده است و با توجه به اینکه بازار سهام پرریسکتر محسوب میشود از این ناحیه نیز مورد فشار فروش قرار گرفته است.

سومین دلیل نرخ بهره بالاست که با تغییر ریاست بانک مرکزی در راستای کنترل کاهش نقدینگی و تورم، افزایش نرخ بهره به عنوان یکی از راهکارها از سوی نهاد نظارتی این بازار مورد استفاده قرار گرفته است. نرخ بهره موثر در یکسال گذشته به خصوص در هفتههای اخیر با انتشار گواهی سپرده ۳۰ درصدی بیش از ۱۰ درصد افزایش داشته است. افزایش سود بدون ریسک به نرخ بالای ۳۰ درصدی نرخ تامین مالی به بالای ۳۵ درصد جذابیت بازار سهام را کاهش میدهد.

عامل چهارم هم نرخ گذاری دستوری در بسیاری از صنایع است که باعث انتقال منافع از سهامدار به خریداران محصولات شرکتها میشود؛ این موضوع با توجه به اثر کاهنده در سود شرکتها باعث کاهش جذابیت سهام میشود. موارد ذکر شده از جمله مواردی است که باعث کاهش جذابیت بازار سهام در دو سال اخیر شده و با توجه به رویکرد تیم اقتصادی دولت نیز پیشبینی ادامه روند فعلی برای آینده نیز میرود؛ بنابراین نمیتوان انتظار داشت با این وضعیت فعلی ارزش معاملات رشد داشته باشد و تا تغییر موارد ذکر شده به نظر بازار سرمایه همچنان درگیر رکود خواهد بود.

منبع: صدای بورس